Пенсионная система в России сегодня сложная. И что ещё хуже, она часто меняется. Пока одни в надежде на безбедную старость разбираются с пенсионными формулами, другие стараются сами увеличить свои накопления.

Какая формула у пенсии?

По данным исследования сервиса Superjob, треть россиян не знает, как рассчитывается пенсия по старости. А ещё треть считает текущую формулу несправедливой.

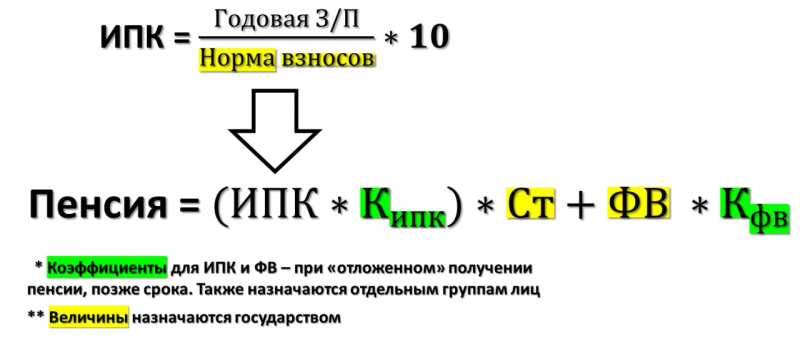

Формула, между тем, такая.

1. Исходя из вашей зарплаты, в ПФР формируют пенсионные коэффициенты, они же пенсионные баллы.

2. Количество баллов = 10 * годовая зарплата / норма страховых взносов.

В 2022 году норма взносов чуть более 1,5 млн рублей, а каждый балл «стоит» 104,69 рублей.

Рис. 1. Формула пенсии, источник: Как формируется и рассчитывается будущая пенсия

3. Размер самой пенсии считается сложнее:

-

сумма баллов с учётом повышающего коэффициента = индивидуальный пенсионный коэффициент;

-

этот коэффициент умножается на стоимость каждого балла;

-

к произведению добавляется фиксированная часть выплаты, умноженной на повышающий коэффициент.

-

фиксированная часть выплаты сегодня составляет 6401,1 рублей.

Повышение возможно, если гражданин начинает получать пенсию позже, чем получил на неё право, а также для отдельных групп граждан.

Рис. 2. Расчёт размера пенсии, источник:Как формируется и рассчитывается будущая пенсия

При этом 22% дохода гражданина, которые работодатель направляет в ПФР, ещё делятся на:

-

страховую часть — 16%, эти деньги идут из ПФР на выплаты нынешним пенсионерам;

-

накопительную часть — 6%, эти средства инвестируются на счёт каждого участника пенсионной программы.

Однако накопительная часть до 2023 года заморожена: эти деньги тоже тратят на нынешних пенсионеров. Хотя и обещают, что впоследствии их вернут.

Сколько россиян копит на старость?

Не так много. Несмотря на все проблемы с пенсией, лишь 7,7% граждан самостоятельно откладывают деньги «на старость» помимо средств, которые уходят в ПФР. Такой расчёт сделали в Сбере (SBER).

Основная причина накоплений – неуверенность, что государственной пенсии хватит на минимально комфортную жизнь.

При этом негосударственные пенсионные программы не очень популярны, в них состоит около 6 млн участников. Лишь треть из них сами стали клиентами фондов, в основном же распространены корпоративные программы, сообщают в национальной ассоциации НПФ. Средний размер «дополнительных» пенсий немного выше 4000 рублей.

А как в «эталонных» странах?

Как пишет The Economist, в Германии почти треть пенсионных выплат дотируется государством. Более того: немецкое правительство собирается обновить систему и добавить, по примеру Швеции, обязательную накопительную часть. Шведы уже сегодня могут по своему желанию инвестировать часть пенсионных накоплений — до 2,5% зарплаты.

В России реализована схожая система, но сейчас она «на передышке». К тому же, реальная доходность для накопительной части пенсии и раньше была небольшой. А высокие комиссии ещё и съедали часть прибыли, в итоге сбережения работали по сути «в ноль».

Мнение аналитиков InvestFuture

Самостоятельно влиять на размер своей пенсии — идея привлекательная. Но в России её реализацию ограничивает низкая финансовая грамотность населения.

В итоге инвестированием пенсионных средств граждан занимаются профессиональные управляющие. Они берут свои комиссии, но часто не дают должного прироста средств: «лишь бы не в минус».

Если вы хотите «прибавку» к пенсии, более выгодны самостоятельные инвестиции. Но для этого нужно освоить финансовую грамотность, изучить фондовый рынок и сформировать инвестиционный портфель.

Аналитик Алексей Спешилов, редактор Никита Марычев.

InvestFuture.ru

Спасибо за интерес к публикации!